Inconvénients de la valeur actuelle nette (VAN) pour les investissements

Bien que les calculs de la valeur actuelle nette (VAN) soient utiles lors de l’évaluation des opportunités d’investissement, le processus n’est en aucun cas parfait. Ainsi, la VAN est un point de départ utile pour évaluer les investissements, mais ce n’est pas une mesure définitive sur laquelle un investisseur doit s’appuyer pour toutes les décisions d’investissement.

VAN et investissement

Dans certains cas, l’argent dans le présent vaut plus que le même montant à l’avenir. L’argent perd de la valeur au fil du temps en raison de l’inflation. De plus, l’argent investi d’une manière pourrait être investi d’une autre qui pourrait offrir un rendement plus élevé. En d’autres termes, il est possible qu’un dollar gagné dans le futur soit inférieur à un dollar gagné dans le présent. L’élément de taux d’actualisation de la formule VAN tient compte de la baisse potentielle de la valeur car il soustrait la valeur actuelle des liquidités investies de la valeur actuelle des flux de trésorerie attendus.

Application de la VAN

Par exemple, un investisseur pourrait recevoir 100 $ aujourd’hui ou dans un an. La plupart des investisseurs ne seraient pas disposés à reporter le paiement. Cependant, que se passerait-il si un investisseur pouvait choisir de recevoir 100 $ aujourd’hui ou 105 $ en un an? Le taux de rendement de 5% pour l’attente d’un an pourrait valoir la peine pour un investisseur à moins qu’il n’y ait un investissement alternatif qui pourrait donner un taux supérieur à 5% sur la même période.

Si un investisseur savait qu’il pourrait gagner 8% d’un investissement relativement sûr au cours de la prochaine année, il choisirait de recevoir 100 $ aujourd’hui et non pour le choix avec un taux de rendement de 5%. Dans ce cas, le 8% est appelé taux d’actualisation.

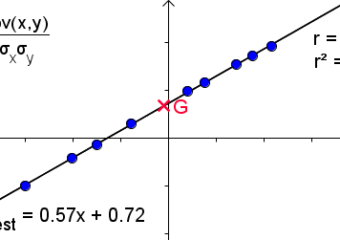

VAN et sensibilité au taux d’actualisation

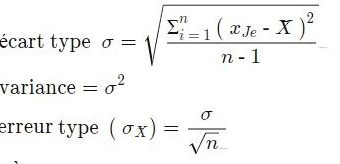

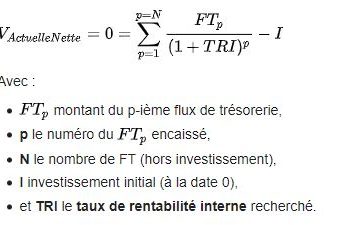

Le plus grand inconvénient du calcul de la VAN est sa sensibilité au taux d’actualisation. Après tout, la VAN est une somme de plusieurs flux de trésorerie actualisés – positifs et négatifs – convertis en termes de valeur actuelle pour le même moment (généralement lorsque les flux de trésorerie commencent). En tant que tel, le taux d’actualisation utilisé dans les dénominateurs de chaque calcul de la valeur actuelle (VA) est essentiel pour déterminer quel sera le nombre final de VAN. Une légère augmentation ou diminution du taux d’actualisation aura un effet considérable sur la production finale.

Par exemple, considérons un investissement qui coûterait d’avance 4000 $ aujourd’hui, mais devrait verser 1000 $ de bénéfices annuels pendant cinq ans (pour un montant nominal total de 5000 $) à partir de la fin de cette année. En utilisant un taux d’actualisation de 5% dans le calcul de la VAN, cinq paiements de 1 000 $ équivalent à 4 329,48 $ en dollars d’aujourd’hui. La soustraction du paiement initial de 4 000 $ donne une VAN de 329,28 $.

Cependant, l’augmentation du taux d’actualisation de 5% à 10% entraîne une VAN très différente. À un taux d’actualisation de 10%, les flux de trésorerie de l’investissement totalisent une valeur actuelle de 3 790,79 $. La soustraction du coût initial de 4 000 $ de ce montant donne une VAN de – 209,21 $. En ajustant simplement le taux, l’investissement est passé de celui qui crée de la valeur à celui qui perd de la valeur.

Sélection d’un taux d’actualisation – L’inconvénient de l’utilisation de la VAN

Comment un investisseur sait-il quel taux d’actualisation utiliser? Lier avec précision un pourcentage à un investissement pour représenter sa prime de risque n’est pas une science exacte. Si l’investissement est sûr avec un faible risque de perte, 5% peut être un taux d’actualisation raisonnable à utiliser, mais que se passe-t-il si l’investissement comporte suffisamment de risques pour justifier un taux d’actualisation de 10%? Étant donné que les calculs de la VAN nécessitent la sélection d’un taux d’actualisation, ils peuvent être peu fiables si le mauvais taux est sélectionné.

Autres inconvénients

Ce qui rend les choses encore plus complexes, c’est la possibilité que l’investissement n’ait pas le même niveau de risque tout au long de son horizon temporel.

Dans notre exemple d’investissement sur cinq ans, comment un investisseur devrait-il calculer la VAN si l’investissement présentait un risque de perte élevé pour la première année mais un risque relativement faible pour les quatre dernières années? L’investisseur pourrait appliquer des taux d’actualisation différents pour chaque période, mais cela rendrait le modèle encore plus complexe et nécessiterait le rattachement de cinq taux d’actualisation.

Enfin, un autre inconvénient majeur de l’utilisation de la VAN comme critère d’investissement est qu’elle exclut totalement la valeur de toute option réelle pouvant exister au sein de l’investissement.

Prenons à nouveau notre exemple d’investissement sur cinq ans. Supposons que l’investissement se fasse dans une entreprise technologique en démarrage qui perd actuellement de l’argent mais devrait connaître une expansion significative dans les trois ans. Si un investisseur est convaincu que l’expansion aura lieu, il doit incorporer la valeur de cette option dans la VAN totale de l’investissement. Cependant, la formule de la VAN standard ne fournit aucun moyen d’inclure la valeur des options réelles.